WASHINGTON — La Defensora Nacional del Contribuyente Erin M. Collins presentó hoy al Congreso su informe de mitad de año exigido por ley. El informe expresa preocupación por los continuos retrasos en el procesamiento de las declaraciones de impuestos en papel y el consiguiente impacto en los reembolsos de los contribuyentes. A fines de mayo, la agencia tenía una acumulación de 21,3 millones de declaraciones de impuestos en papel sin procesar, un aumento de 1,3 millones con respecto al mismo período del año pasado.

“El IRS ha dicho que tiene como objetivo aplastar el inventario atrasado este año, y espero que tenga éxito”, escribió Collins. “Desafortunadamente, en este punto, la acumulación aún está aplastando al IRS, a sus empleados y, lo que es más importante, a los contribuyentes. Como tal, la agencia continúa explorando estrategias de procesamiento adicionales”.

El informe señala que la gran mayoría de los contribuyentes individuales reciben reembolsos. “Al final del día, un contribuyente típico se preocupa más por recibir su reembolso a tiempo”, escribió Collins. “Particularmente para los contribuyentes de bajos ingresos que reciben beneficios del Crédito Tributario por Ingreso del Trabajo, los reembolsos de impuestos pueden constituir un porcentaje significativo de los ingresos de su hogar para el año. Por lo tanto, estos retrasos en el procesamiento están creando dificultades financieras sin precedentes para millones de contribuyentes y dificultades absolutas para muchos”.

Entre los contribuyentes comerciales, muchos han estado esperando largos períodos para recibir los Créditos de Retención de Impuestos para Empleados para los que son elegibles, además de sus reembolsos regulares.

Los principales desafíos de los contribuyentes este año han incluido demoras en el procesamiento de declaraciones, demoras en el procesamiento de la correspondencia y dificultad para comunicarse con el IRS por teléfono.

Retraso de declaraciones de impuestos en papel sin procesar

Más del 90% de los contribuyentes individuales presentan sus declaraciones electrónicamente, sin embargo, el año pasado, alrededor de 17 millones de contribuyentes presentaron sus declaraciones en papel. Algunos optan por presentar en papel. Algunos no tienen otra opción porque encuentran barreras para la presentación electrónica, como cuando deben presentar un formulario de impuestos o programar que el IRS no puede aceptar electrónicamente. Antes de la pandemia, el IRS generalmente entregaba los reembolsos a los contribuyentes en papel dentro de cuatro a seis semanas. Durante el año pasado, los retrasos en los reembolsos de las declaraciones presentadas en papel generalmente superaron los seis meses, con retrasos de 10 meses o más comunes para muchos contribuyentes.

El informe dice que el IRS no ha logrado avanzar en la eliminación de su acumulación de papel porque "su ritmo de procesamiento de declaraciones de impuestos en papel no ha seguido el ritmo de los nuevos recibos". Durante el mes de mayo, el IRS procesó un promedio de alrededor de 205,000 declaraciones de impuestos sobre la renta de individuos (Formularios 1040) por semana. Su acumulación de formularios 1040 a fines de mayo fue de 8.2 millones, con millones más de declaraciones de impuestos en papel aún no clasificadas o que se espera que lleguen antes de la fecha límite de presentación extendida del 15 de octubre. El informe dice que el IRS tendría que procesar más de 500,000 formularios 1040 por semana, más del doble de su ritmo actual, para eliminar el retraso este año. “Las matemáticas son abrumadoras”, dice el informe.

Los formularios 1040 son solo un componente de la acumulación de procesamiento de declaraciones de impuestos en papel. Millones de declaraciones de impuestos comerciales y declaraciones de impuestos enmendadas (tanto individuales como comerciales) también se presentan en papel. La cartera de pedidos general ha aumentado un 7 % durante el último año, como se muestra en la Figura 1.

Figura 1: Estado de las declaraciones de impuestos en papel sin procesar que comparan las semanas que terminan el 22 de mayo de 2021 y el 27 de mayo de 2022

El IRS se ha comprometido públicamente a reducir su acumulación de declaraciones de impuestos en papel a un nivel "saludable" para fin de año, pero no ha proporcionado una definición de "saludable". “Históricamente, el IRS ha pagado los reembolsos resultantes de las declaraciones presentadas en papel dentro de cuatro a seis semanas”, escribió Collins. “Desde la perspectiva del contribuyente, regresar a un período de entrega de reembolso de cuatro a seis semanas es una definición razonable de 'saludable'”.

En gran parte debido a la probabilidad de que el IRS lleve un gran inventario de declaraciones de impuestos en papel sin procesar en la temporada de presentación de 2023, Collins emitió una Directiva del Defensor del Contribuyente (TAD, por sus siglas en inglés) en marzo instruyendo al IRS a implementar códigos de barras 2-D u otra tecnología de escaneo para automatizar la transcripción de las declaraciones de impuestos en papel. “Hoy, los dígitos en cada declaración en papel deben ser ingresados manualmente en los sistemas del IRS por un empleado”, escribió Collins. “En el año 2022, eso no solo parece una locura. Es una locura. La respuesta del IRS al TAD vence el 27 de junio de 2022.

El informe le da crédito al IRS por tomar medidas recientes para abordar el retraso, pero señala "oportunidades perdidas" para haber actuado antes. “Los retrasos en el procesamiento de documentos del IRS fueron evidentes hace más de un año, y el IRS podría haberlos abordado de manera más agresiva en ese momento”, escribió Collins. “Si el IRS hubiera tomado medidas hace un año para reasignar a los empleados actuales a las funciones de procesamiento, podría haber reducido la acumulación de inventario en esta temporada de presentación y acelerado el pago de reembolsos a millones de contribuyentes. Si el IRS hubiera implementado códigos de barras 2-D, reconocimiento óptico de caracteres o tecnología similar a tiempo para la temporada de presentación de impuestos de 2022, podría haber reducido la necesidad de que los empleados se involucraran en la tarea altamente manual de transcribir las declaraciones de impuestos en papel. Si el IRS hubiera utilizado rápidamente parte de los $1.500 millones de fondos adicionales provistos por la Ley del Plan de Rescate Estadounidense de 2021 (ARPA), que se promulgó hace 15 meses, para contratar y capacitar a empleados adicionales, podría haber resuelto el retraso, respondió más llamadas telefónicas de los contribuyentes y, de otro modo, mejoraron el servicio al contribuyente”.

A fines de mayo de 2021, el IRS tenía 15,8 millones de declaraciones adicionales que se habían suspendido durante el procesamiento y requerían una revisión manual por parte de los empleados del IRS. Los retornos suspendidos consistieron en gran parte en

Declaraciones presentadas electrónicamente en las que los contribuyentes reclamaron montos de Crédito de reembolso de recuperación que diferían de los montos permitidos que se muestran en los registros del IRS. A partir de mayo de 2022, el IRS había reducido el número de devoluciones suspendidas a 5,4 millones. El informe acredita al IRS con el desarrollo de procedimientos para reducir las demoras entre las declaraciones suspendidas, en parte mediante la automatización del proceso de revisión. Sin embargo, las declaraciones presentadas electrónicamente suspendidas durante el procesamiento generalmente no resultaron en demoras prolongadas en los reembolsos. Por el contrario, las declaraciones de impuestos presentadas en papel sin procesar han resultado en demoras en los reembolsos de seis a 10 meses o más.

Retrasos en el procesamiento de correspondencia

Cuando un contribuyente recibe un aviso y se le solicita que responda o elige responder, el contribuyente generalmente debe hacerlo por correo. Hasta el 21 de mayo, el IRS procesó 5 millones de respuestas de contribuyentes a los ajustes propuestos. Llevó un promedio de 251 días hacerlo, más de ocho meses. Eso es más del triple del tiempo de procesamiento de 74 días en el año fiscal 2019, el año previo a la pandemia más reciente. “Cuando se genera un error matemático o un aviso similar en relación con una declaración de impuestos presentada en papel”, dice el informe, “la combinación de la demora en el procesamiento de la declaración y la demora en el procesamiento de la correspondencia puede significar que el contribuyente debe esperar más de un año para resuelva el problema y reciba el reembolso adeudado.”

Actualmente hay más de 336,000 contribuyentes que no pudieron presentar sus declaraciones o recibir sus reembolsos porque los ladrones de identidad ya habían presentado una declaración utilizando su información de identificación. Estos contribuyentes deben presentar declaraciones juradas y otra documentación para corroborar su identidad. Ahora generalmente deben esperar al menos un año para recibir sus reembolsos. El sitio web del IRS afirma: “[D]ebido a circunstancias atenuantes causadas por la pandemia, nuestros inventarios de robo de identidad han aumentado y, en promedio, lleva alrededor de 360 días resolver los casos de robo de identidad”.

Desafíos telefónicos

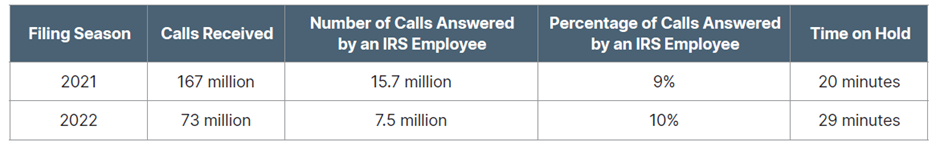

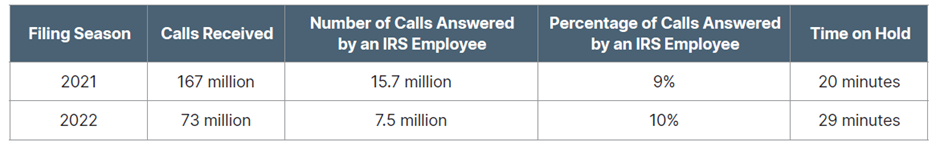

Durante la temporada de presentación de impuestos de 2022, el IRS recibió alrededor de 73 millones de llamadas telefónicas. Solo una de cada 10 llamadas llegó a un empleado del IRS. En comparación con la temporada de presentación de impuestos de 2021, los empleados del IRS respondieron menos de la mitad de las llamadas, pero el porcentaje de llamadas respondidas se mantuvo casi igual porque también recibieron menos de la mitad de las llamadas. El tiempo que el contribuyente promedio pasó esperando en espera aumentó de 20 minutos a 29 minutos. En la Figura 2 se muestra una comparación del servicio telefónico durante las temporadas de presentación de impuestos de 2021 y 2022.

Figura 2: Resultados de telefonía empresarial del IRS que comparan las semanas que finalizan el 21 de mayo de 2021 y el 23 de abril de 2022

“La combinación de más de 21 millones de declaraciones de impuestos en papel sin procesar, más de 14 millones de avisos de errores matemáticos, retrasos de ocho meses en el procesamiento de la correspondencia de los contribuyentes y la extraordinaria dificultad para comunicarse con el IRS por teléfono hizo que esta temporada de presentación de impuestos fuera particularmente desafiante”, escribió Collins.

Objetivos de TAS para el año fiscal 2023

Según lo exige la ley, el informe del Defensor identifica los objetivos clave de TAS para el próximo año fiscal. El informe describe 14 objetivos de defensa sistémica, seis objetivos de defensa de casos y otros objetivos comerciales, y tres objetivos de investigación. A la luz de los desafíos que han enfrentado los contribuyentes en los últimos dos años, Collins escribió que TAS pondrá mucho énfasis en trabajar con el IRS para mejorar el procesamiento de las declaraciones de impuestos y el servicio al contribuyente en general. Entre los objetivos que identifica el informe se encuentran los siguientes:

- Automatización del procesamiento de declaraciones de impuestos en papel . El 29 de marzo, como se indicó anteriormente, Collins emitió una Directiva del Defensor del Contribuyente (TAD, por sus siglas en inglés) en la que ordena al IRS que implemente la tecnología de escaneo para el comienzo de la temporada de presentación de impuestos de 2023 para que las declaraciones de impuestos en papel se puedan leer por máquina y los empleados no tengan que teclear cada una. dígito en la declaración en los sistemas del IRS. Después de obtener una extensión para responder, la respuesta del IRS al TAD ahora vence el lunes 27 de junio. Los líderes del IRS indicaron que no es probable que implementen códigos de barras 2-D, pero Collins los instó encarecidamente a implementar un plan para lograr la automatización. de procesamiento de papel a tiempo para la próxima temporada de presentación. “Hacerlo es fundamental”, escribió Collins. “Es inaceptable que la agencia todavía esté pagando a miles de empleados para que ingresen los datos de millones de declaraciones de impuestos, dígito por dígito, en los sistemas del IRS, lo que crea la acumulación de procesamiento actual y produce una tasa de error en la transcripción de declaraciones individuales el año pasado del 22 por ciento. .”

- Reducir las barreras para la presentación electrónica de declaraciones de impuestos . Algunos contribuyentes aún prefieren presentar declaraciones de impuestos en papel. Sin embargo, muchos contribuyentes en papel, quizás la mayoría, preferirían presentar electrónicamente sus declaraciones, pero no pueden hacerlo. Entre las barreras: algunos contribuyentes deben presentar formularios o anexos del IRS que el IRS no acepta a través de su sistema de presentación electrónica; algunos contribuyentes deben incluir archivos adjuntos (por ejemplo, tasaciones o declaraciones de divulgación) que no pueden ser presentados por sus paquetes de software tributario; algunos paquetes de software bloquean las declaraciones de e-file si el contribuyente anula ciertas entradas; Los sistemas del IRS rechazan ciertas declaraciones durante el proceso de presentación electrónica y requieren que los contribuyentes afectados envíen sus declaraciones por correo; y algunos contribuyentes viven en áreas del país sin acceso a Internet de banda ancha o carecen de acceso a computadoras y, por lo tanto, enfrentan mayores dificultades para preparar y presentar electrónicamente sus declaraciones. El informe dice que el IRS debe reducir las barreras de presentación electrónica, para que más contribuyentes puedan presentar electrónicamente y haya menos declaraciones de impuestos en papel para transcribir o escanear.

- Mejorar los procesos de contratación y capacitación del IRS . En el año fiscal 2022, el Congreso aumentó el presupuesto general del IRS en casi un 6 % y la parte del presupuesto de servicios al contribuyente en casi un nueve por ciento. Muchos de los desafíos del IRS se derivan de la falta de personal, incluido el personal limitado en el procesamiento de presentaciones y los centros de llamadas telefónicas. El informe dice que contratar y capacitar adecuadamente a los nuevos empleados mejorará la experiencia del contribuyente.

- Mejorar el servicio telefónico . Algunos problemas de los contribuyentes pueden resolverse a través de canales tecnológicos, y mejorar esos canales debe ser una prioridad. Pero algunos problemas se resuelven mejor a través de una conversación y algunos contribuyentes no se sienten cómodos con la tecnología. El informe dice que es fundamental que los contribuyentes puedan comunicarse con el IRS por teléfono. Como se discutió anteriormente, los empleados del IRS solo pudieron responder el 10% de las llamadas telefónicas de los contribuyentes en esta temporada de impuestos. “Si una empresa privada no respondiera nueve de cada 10 llamadas de clientes, los clientes irían a otra parte”, escribió Collins. “Eso, por supuesto, no es una opción para los contribuyentes estadounidenses, por lo que es fundamental que el IRS aumente la dotación de personal en sus centros de llamadas telefónicas para manejar el volumen de llamadas que recibe”.

Respuestas del IRS a las recomendaciones administrativas del Defensor Nacional del Contribuyente

El Defensor Nacional del Contribuyente está obligado por ley a presentar un informe de fin de año al Congreso que, entre otras cosas, hace recomendaciones administrativas para resolver los problemas de los contribuyentes. La Sección 7803(c)(3) del Código de Rentas Internas autoriza al Defensor Nacional del Contribuyente a presentar recomendaciones administrativas al Comisionado y requiere que el IRS responda dentro de los tres meses. Bajo esta facultad, la Defensoría Nacional del Contribuyente transmite anualmente al Comisionado todas las recomendaciones administrativas propuestas en su informe de fin de año para su respuesta.

La Defensora Nacional del Contribuyente hizo 88 recomendaciones administrativas en su informe de fin de año de 2021 y luego las presentó al Comisionado para su respuesta. El IRS ha acordado implementar 61 (o el 69%) de las recomendaciones en su totalidad o en parte.

Las respuestas del IRS se publican en el sitio web de TAS en https://www.taxpayeradvocate.irs.gov/arc-recommendations-tracker .

El Defensor Nacional del Contribuyente está obligado por ley a presentar dos informes anuales al Comité de Medios y Arbitrios de la Cámara y al Comité de Finanzas del Senado. El estatuto exige que estos informes se presenten directamente a los Comités sin revisión o comentario previo del Comisionado de Rentas Internas, el Secretario del Tesoro, la Junta de Supervisión del IRS, cualquier otro funcionario o empleado del Departamento del Tesoro, o el Oficina de Gerencia y Presupuesto. El primer informe deberá identificar los objetivos de la Oficina del Defensor del Contribuyente para el ejercicio económico que se inicie en dicho año natural. El segundo informe debe incluir una discusión de los diez problemas más serios que enfrentan los contribuyentes, identificar los diez asuntos tributarios más frecuentemente litigados en los tribunales y hacer recomendaciones administrativas y legislativas para resolver los problemas de los contribuyentes.

El Defensor Nacional del Contribuyente bloguea sobre temas clave en la administración tributaria. Haga clic aquí para suscribirse. Los blogs anteriores del Defensor Nacional del Contribuyente se pueden encontrar aquí . Para consultas de los medios, comuníquese con Relaciones con los medios de TAS en TAS.media@irs.gov o llame a la línea de medios al (202) 317-6802.

Sobre el Servicio de Defensoría del Contribuyente

El Servicio de Defensa del Contribuyente (TAS) es una organización independiente dentro del IRS que ayuda a los contribuyentes y protege los derechos de los contribuyentes. El número del defensor del contribuyente local se encuentra en los directorios locales y en www.taxpayeradvocate.irs.gov/contact-us . Los contribuyentes también pueden llamar a la línea gratuita de TAS al 877-777-4778. TAS puede ayudar a quienes necesitan asistencia para resolver un problema del IRS, si el problema está causando dificultades financieras, oa quienes creen que un sistema o procedimiento del IRS no está funcionando como debería. Este servicio es gratuito. Para obtener más información sobre el TAS y los derechos de los contribuyentes en virtud de la Declaración de derechos de los contribuyentes, visite www.taxpayeradvocate.irs.gov . Obtenga actualizaciones sobre temas tributarios en facebook.com/YourVoiceAtIRS , Twitter.com/YourVoiceatIRS y YouTube.com/TASNTA .

.jpg)

.jpg)