Somos la solución integral a su empresa y hacemos realidad sus proyectos dentro de los Estados Unidos. www.200gfs.com Two Hundred Global Financial Solutions es: Contabilidad, Taxes, Nuevas Empresas, EIN, ITIN, Registro de Marca Comercial, Notaria Publica, Informes Económicos y Proyectos, Real Estate y mucho más. Oficinas en Florida USA. Artículos en Español y en Inglés. 12555 ORANGE DR., STE. 235, DAVIE, FL 33330, USA.

viernes, 27 de junio de 2025

PREPARARSE PARA LO QUE VIENE O PUEDE VENIR, ES AVANZAR Y NO ABANDONAR

Te ayudamos y acompañamos a realizar tu sueno en los Estados Unidos. Te abrimos tu empresa.

Te ayudamos y acompañamos a realizar tu sueno en los Estados Unidos. Te abrimos tu empresa.

jueves, 30 de mayo de 2024

Necesitas una empresa en USA y tener cuentas bancarias.

En Two Hundred Global Financial Solution, nos encargamos de todos los trámites necesarios para abrir tu empresa en Estados Unidos, para que tú puedas concentrarte en lo que mejor sabes hacer: hacer crecer tu negocio.

En Two Hundred Global Financial Solution, nos encargamos de todos los trámites necesarios para abrir tu empresa en Estados Unidos, para que tú puedas concentrarte en lo que mejor sabes hacer: hacer crecer tu negocio.  #AperturaDeEmpresas #EmprenderEnUSA #EstadosUnidos

#AperturaDeEmpresas #EmprenderEnUSA #EstadosUnidos

Te ayudamos y acompañamos a realizar tu sueno en los Estados Unidos. Te abrimos tu empresa.

Te ayudamos y acompañamos a realizar tu sueno en los Estados Unidos. Te abrimos tu empresa.

martes, 2 de abril de 2024

QUEDAN SOLO 13 DIAS PARA HACER SUS TAXES PERSONALES 2023

El dia 15 de abril de este ano 2024, termina la temporada de impuestos (taxes) 2023, no dejes para última hora el venir con nosotros, solicita tu cita ya, no importa en qué lugar te encuentres atendemos a nacionales e internacionales.

Si no estas listo, si no tienes toda la documentación, nosotros solicitaremos por ti una extensión para tus impuestos, mientras se preparan.

Cualquiera a lo mejor puede llenar unos impuestos, pero bien de forma responsable y con conocimientos de la materia pocos en el mercado.

No dudes de consultarnos a nuestro email: info@200gfs.com

Nuestra pagina web: www.200gfs.com

WhatsApp: +1 (954) 261-2280

martes, 23 de enero de 2024

Taxpayers should continue to report all cryptocurrency, digital asset income (IR-2024-18: Los contribuyentes deben continuar declarando todos los ingresos por criptomonedas y activos digitales)

Los contribuyentes deben continuar declarando todos los ingresos por criptomonedas y activos digitales

WASHINGTON – El Servicio de Impuestos Internos recordó hoy a los contribuyentes que deben responder nuevamente una pregunta sobre activos digitales e informar todos los ingresos relacionados con activos digitales cuando presenten su declaración de impuestos federales sobre la renta de 2023, como lo hicieron para sus declaraciones de impuestos federales de 2022.

La pregunta aparece en la parte superior de los Formularios 1040, Declaración del Impuesto sobre la Renta de las Personas Físicas ; 1040-SR, Declaración de impuestos de EE. UU. para personas mayores ; y 1040-NR, Declaración de impuestos sobre la renta de extranjeros no residentes de EE. UU ., y se revisó este año para actualizar la redacción. La pregunta también se agregó a estos formularios adicionales: Formularios 1041, Declaración de impuestos sobre la renta de Estados Unidos para patrimonios y fideicomisos ; 1065, Declaración de ingresos de sociedades en EE. UU .; 1120, Declaración del impuesto sobre la renta de sociedades de EE. UU .; y 1120S, Declaración de impuestos sobre la renta de EE. UU. para una corporación S.

Dependiendo de la forma, la pregunta sobre activos digitales plantea esta pregunta básica, con variaciones apropiadas adaptadas a los contribuyentes corporativos, de sociedades o de patrimonio y fideicomisos:

“En algún momento durante 2023, usted: (a) recibió (como recompensa, premio o pago por propiedad o servicios); o (b) vender, intercambiar o disponer de otro modo de un activo digital (o de un interés financiero en un activo digital)?”

¿Qué es un activo digital?

Un activo digital es una representación digital de valor que se registra en un libro de contabilidad distribuido criptográficamente seguro o cualquier tecnología similar. Los activos digitales comunes incluyen:

- Moneda virtual convertible y criptomoneda.

- Monedas estables.

- Tokens no fungibles (NFT).

Todos deben responder la pregunta.

Todos los que presenten los Formularios 1040, 1040-SR, 1040-NR, 1041, 1065, 1120, 1120 y 1120S deben marcar una casilla respondiendo "Sí" o "No" a la pregunta sobre activos digitales. La pregunta debe ser respondida por todos los contribuyentes, no solo por aquellos que participaron en una transacción que involucra activos digitales en 2023.

Cuándo marcar "Sí"

Normalmente, un contribuyente debe marcar la casilla "Sí" si:

- Recibió activos digitales como pago por bienes o servicios prestados;

- Activos digitales recibidos como resultado de una recompensa o premio;

- Recibió nuevos activos digitales resultantes de la minería, el stake y actividades similares;

- Activos digitales recibidos como resultado de una bifurcación dura (una ramificación de la cadena de bloques de una criptomoneda que divide una sola criptomoneda en dos);

- Enajenado de activos digitales a cambio de propiedades o servicios;

- Disponer de un activo digital a cambio o intercambiarlo por otro activo digital;

- Vendió un activo digital; o

- De lo contrario, disponer de cualquier otro interés financiero en un activo digital.

Te ayudamos y acompañamos a realizar tu sueno en los Estados Unidos. Te abrimos tu empresa.

Te ayudamos y acompañamos a realizar tu sueno en los Estados Unidos. Te abrimos tu empresa.

martes, 19 de septiembre de 2023

PRESENTACION, PLANIFICACION, Y CONSULTA DE IMPUESTOS

El servicio primario de 200GFS es nuestro servicio de impuestos. Presentaremos tus impuestos de acuerdo con principios de cumplimiento de la IRS. Trabajaremos con usted para averiguar como mejor salvar y planificar para limitar tu deuda al gobierno. Y te ayudaremos tratar con cualquier problema durante este proceso. Llama a 200GFS ahora para hacer una consulta.

LLAMANOS A:

WhatsApp: +1 (954) 261-2280 o Telegram

For English communications: workacc200gfs@miércoles, 9 de agosto de 2023

Knowing how scammers pose as the IRS can help taxpayers protect themselves

Crooks are always looking for new ways to scam unsuspecting taxpayers. Scammers impersonate the IRS by phone or email, in person, or by mail or delivery service – and cost people their time and money. By staying vigilant against schemes and scams, taxpayers can protect themselves.

To help combat these scams, the IRS recently announced that it is ending most unannounced visits to taxpayers by agency revenue officers. In place of the unannounced visits, revenue officers will instead contact taxpayers through an appointment letter, known as a 725-B Letter, and schedule a follow-up meeting. This will help taxpayers feel more prepared when it is time to meet.

Taxpayers who receive a request from IRS in the mail or by phone can always contact IRS customer service to authenticate it.

lunes, 24 de julio de 2023

IRS pone fin a visitas no anunciadas de oficiales de ingresos a contribuyentes; importante cambio pretende terminar con confusión y mejorar la seguridad como parte de esfuerzos de transformación de la agencia

IRS pone fin a visitas no anunciadas de oficiales de ingresos a contribuyentes; importante cambio pretende terminar con confusión y mejorar la seguridad como parte de esfuerzos de transformación de la agencia

WASHINGTON — Como parte de un esfuerzo de transformación mayor, el Servicio de Impuestos Internos anunció hoy un importante cambio de política que pondrá fin a la mayoría de las visitas no anunciadas a los contribuyentes por parte de los oficiales de ingresos de la agencia para reducir la confusión pública y mejorar las medidas generales de seguridad para contribuyentes y empleados.

El cambio revierte una práctica de décadas de los oficiales de ingresos del IRS, los empleados desarmados de la agencia cuyas funciones incluyen visitar hogares y negocios para ayudar a los contribuyentes a resolver los saldos de sus cuentas al recaudar impuestos no pagados y declaraciones de impuestos no presentadas. Con vigencia inmediata, las visitas no anunciadas finalizarán, excepto en algunas circunstancias únicas, y serán reemplazadas por cartas enviadas por correo para programar reuniones.

El comisionado del IRS, Danny Werfel, anunció el cambio como parte de un esfuerzo mayor para transformar las operaciones del IRS luego de la aprobación de la Ley de Reducción de la Inflación el año pasado y la creación del nuevo Plan Estratégico Operativo del IRS en abril.

"Estamos revisando cómo opera el IRS para servir mejor a los contribuyentes y a la nación, y hacer este cambio es un paso de sentido común", dijo Werfel. "Cambiar este procedimiento aumentará la confianza en nuestro trabajo de administración tributaria y mejorará la seguridad general para los contribuyentes y los empleados del IRS".

El Sindicato de Empleados del Tesoro Nacional (NTEU, por sus siglas en inglés) apoya el cambio de política.

"NTEU está de acuerdo con la decisión del IRS de detener las visitas no anunciadas de los empleados de recaudación de campo del IRS", dijo Tony Reardon, presidente nacional del Sindicato Nacional de Empleados del Tesoro. "La seguridad de los empleados del IRS es de suma importancia y esta decisión ayudará a proteger a aquellos cuyos trabajos se han vuelto más peligrosos en los últimos años debido a la retórica falsa sobre la agencia y su fuerza laboral. Aplaudimos la acción rápida del Comisionado Werfel después de escuchar las preocupaciones de seguridad planteadas por los líderes de NTEU y los empleados de recaudación de campo del IRS que enfrentaron situaciones peligrosas que pusieron en riesgo su seguridad. Esperamos trabajar con el IRS en esta y otras acciones para proteger la seguridad de todos los empleados del IRS".

Werfel también señaló que ha habido una mayor preocupación por la seguridad en los últimos años en múltiples frentes. El aumento de estafadores que bombardean a los contribuyentes ha aumentado la confusión acerca de las visitas domiciliarias de los oficiales de ingresos del IRS. A veces, los estafadores aparecen en la puerta haciéndose pasar por agentes del IRS, creando confusión no solo para los contribuyentes que viven allí, sino también para las fuerzas del orden locales.

Para los oficiales de ingresos del IRS, estas visitas no anunciadas a hogares y negocios presentaban riesgos. Los oficiales de ingresos rutinariamente enfrentaban peligros e incertidumbre al hacer visitas no anunciadas para intentar resolver asuntos de impuestos morosos.

"Estas visitas crearon una ansiedad adicional para los contribuyentes que ya desconfiaban de los posibles estafadores, , dijo Werfel. "Al mismo tiempo, la incertidumbre en torno a lo que enfrentaron los empleados del IRS al visitar estos hogares también les generó estrés. Esto es lo correcto y el momento adecuado para terminarlo".

El cambio refleja la evolución continua del trabajo de administración tributaria que se está llevando a cabo. Werfel señaló que la financiación bajo la Ley de Reducción de la Inflación agregará más personal para el trabajo de cumplimiento. El IRS continúa enfocándose en áreas clave, como los contribuyentes de altos ingresos con problemas tributarios, a medida que continúan los esfuerzos para transformar el IRS. Los análisis mejorados también ayudarán a que los esfuerzos de cumplimiento del IRS se centren en aquellos con los problemas tributarios más graves.

"Tenemos las herramientas que necesitamos para recaudar ingresos exitosamente sin agregar estrés con visitas no anunciadas", dijo Werfel. "Los únicos perdedores con este cambio de política son los estafadores que se hacen pasar por el IRS".

Los contribuyentes pueden esperar cartas de citas; situaciones en las que se producirán visitas no anunciadas serán limitadas

En lugar de las visitas no anunciadas, los oficiales de ingresos se comunicarán con los contribuyentes a través de una carta de cita, conocida como 725-B, y programarán una reunión de seguimiento. Esto ayudará a los contribuyentes a sentirse más preparados cuando sea el momento de reunirse.

Los contribuyentes cuyos casos sean asignados a un oficial de ingresos ahora podrán programar reuniones presenciales en un lugar y hora determinada, con la información y los documentos necesarios a la mano para llegar a la resolución de sus casos más rápidamente y eliminar la carga de múltiples reuniones futuras.

El IRS señaló que todavía habrá situaciones extremadamente limitadas en las que se producirán visitas no anunciadas. Estos casos raros incluyen el servicio de citaciones y también actividades delicadas de cumplimiento que involucran la incautación de activos, especialmente aquellos en riesgo de ser colocados fuera del alcance del gobierno. Para poner esto en perspectiva, este tipo de situaciones generalmente suman menos de unos pocos cientos cada año, una pequeña fracción en comparación con las decenas de miles de visitas no anunciadas que generalmente ocurrían anualmente bajo la política anterior.

El IRS actualizará IRS.gov y las directrices internas en los próximos meses. La agencia también les recuerda a los contribuyentes con facturas de impuestos no pagadas que hay varias opciones disponibles para ayudarlos con el saldo adeudado.

Estos cambios forman parte del Plan Estratégico Operativo del IRS, que se dio a conocer en abril. Con fondos de 10 años disponibles de la Ley de Reducción de la Inflación del año pasado, el IRS ha puesto en marcha un esfuerzo para transformar la agencia para mejorar el servicio al contribuyente, agregar equidad a los esfuerzos de cumplimiento tributario y modernizar la tecnología para servir mejor a los contribuyentes, profesionales de impuestos y la nación.

jueves, 20 de julio de 2023

martes, 11 de julio de 2023

CFPB orders Bank of America to pay more than $100 million to harmed consumers

CFPB takes action against Bank of America for illegally charging junk fees, withholding credit card rewards, and opening fake accounts

Today, the Consumer Financial Protection Bureau (CFPB) ordered Bank of America to pay more than $100 million to customers for systematically double-dipping on fees imposed on customers with insufficient funds in their account, withholding reward bonuses explicitly promised to credit card customers, and misappropriating sensitive personal information to open accounts without customer knowledge or authorization. The Office of the Comptroller of the Currency (OCC) also found that the bank’s double-dipping on fees was illegal.

Bank of America will pay a total of $90 million in penalties to the CFPB and $60 million in penalties to the OCC.

Learn more

jueves, 6 de julio de 2023

Necesitas proteger tu Marca Comercial o tu imagen que es tu marca, ponte en contacto con nosotros para mas informacion...

Te ayudamos y acompañamos a realizar tu sueno en los Estados Unidos. Te abrimos tu empresa.

Te ayudamos y acompañamos a realizar tu sueno en los Estados Unidos. Te abrimos tu empresa.

viernes, 30 de junio de 2023

FTC Files Amended Complaint Charging that Walmart Facilitated Scams Through Its Money Transfer Services That Fleeced Customers Out of Hundreds of Millions

The Federal Trade Commission filed an amended complaint bolstering the agency’s case that Walmart allowed its money transfer services to be used by scammers, who fleeced consumers out of hundreds of millions of dollars.

The FTC filed the amended complaint in the U.S. District Court for the Northern District of Illinois, following the court’s March 27, 2023 ruling on the FTC’s initial complaint. The amended complaint adds further details on Walmart’s alleged violations of the Telemarketing Sales Rule, including the Rule’s ban on the use of cash-to-cash money transfers in any telemarketing transaction.

According to the amended complaint, Walmart for years turned a blind eye while scammers took advantage of its failure to properly secure the money transfer services offered at Walmart stores. Walmart did not properly train its employees, failed to warn customers, and used procedures that allowed scammers to cash out at its stores, according to the FTC’s complaint.

Money transfers are frequently used by fraudsters across a wide variety of scams because they are nearly impossible to retrieve after the money has been picked up. The amended complaint cites numerous instances in which scammers relied on Walmart money transfers as a primary way to receive payments, including in telemarketing schemes such as sweepstakes scams, advance-fee loan scams, IRS impersonation schemes, relative-in-need “grandparent” scams, and others.

The FTC’s investigation of Walmart’s money transfer practices showed, according to the complaint, that Walmart knew about the role money transfer services play in frauds and telemarketing schemes. Despite that, the company’s money transfer services harmed consumers in numerous ways, including:

- Allowing the payout of transfers with characteristics of fraud;

- Having no anti-fraud policy or an ineffective, poorly enforced policy;

- Allowing cash pickups for large payments;

- Not providing warnings to prevent consumers from sending payments related to scams;

- Failing to effectively train or retrain staff;

- Allowing money transfers to be used for telemarketing purchases that violate the Telemarketing Sales Rule.

The Commission vote to authorize staff to file the amended complaint in the U.S. District Court for the Northern District of Illinois was 3-0.

The Federal Trade Commission works to promote competition and protect and educate consumers. Learn more about consumer topics at consumer.ftc.gov, or report fraud, scams, and bad business practices at ReportFraud.ftc.gov. Follow the FTC on social media, read consumer alerts and the business blog, and sign up to get the latest FTC news and alerts.

Última llamada del IRS para que los contribuyentes reclamen $1.5 mil millones en reembolsos de impuestos de declaraciones de impuestos de 2019 no presentadas: se acerca rápidamente la fecha límite del 17 de julio) Recibidos

Última llamada del IRS para que los contribuyentes reclamen $1.5 mil millones en reembolsos de impuestos de declaraciones de impuestos de 2019 no presentadas: la fecha límite del 17 de julio se acerca rápidamente

WASHINGTON: el Servicio de Impuestos Internos emitió hoy un recordatorio final a casi 1,5 millones de contribuyentes en todo el país para que reclamen sus reembolsos para el año fiscal 2019 presentando antes de la fecha límite del 17 de julio de 2023.

Para estos reembolsos no reclamados, el IRS estima que el reembolso medio promedio para el año fiscal 2019 asciende a $893.

“Se está acabando el tiempo para las personas a las que se les debía un reembolso de impuestos en 2019”, dijo el comisionado del IRS, Danny Werfel. “La ventana final se cierra el 17 de julio para los contribuyentes que no presentaron una declaración de impuestos para 2019 para reclamar su reembolso. El IRS continúa instando a las personas que pueden haber pasado por alto la presentación durante la pandemia a que actúen rápidamente antes de perder su última oportunidad de reclamar un reembolso potencialmente sustancial”.

Muchos trabajadores de ingresos bajos y moderados pueden ser elegibles para recibir hasta $6557 si sus ingresos de 2019 los califican para el Crédito Tributario por Ingreso del Trabajo (EITC). Aquellos que son potencialmente elegibles para el EITC en 2019 tenían ingresos por debajo de los siguientes umbrales:

- $50,162 ($55,952 si es casado y presenta una declaración conjunta) para aquellos con tres o más hijos calificados.

- $46,703 ($52,493 si es casado y presenta una declaración conjunta) para personas con dos hijos calificados.

- $41,094 ($46,884 si es casado y presenta una declaración conjunta) para aquellos con un hijo calificado.

- $15,570 ($21,370 si es casado y presenta una declaración conjunta) para personas sin hijos calificados.

Por ley, los contribuyentes normalmente tienen tres años para presentar y reclamar sus devoluciones de impuestos. Si no presentan la solicitud dentro de los tres años, el dinero pasa a ser propiedad del Tesoro de los Estados Unidos. La ley requiere que los contribuyentes envíen la dirección, envíen por correo y se aseguren de que la declaración de impuestos tenga el sello postal antes del 17 de julio de 2023.

El IRS les recuerda a los contribuyentes que buscan un reembolso de impuestos de 2019 que sus cheques pueden ser retenidos si no han presentado declaraciones de impuestos para 2020 y 2021.

Los formularios de impuestos actuales y del año anterior (como los formularios 1040 y 1040-SR del año fiscal 2019) y las instrucciones están disponibles en línea en la página de formularios, instrucciones y publicaciones del IRS o llamando al número gratuito 800-TAX-FORM (800- 829-3676).

Además, el reembolso se aplicará a cualquier cantidad que aún se deba al IRS o a una agencia tributaria estatal y se puede usar para compensar la manutención de niños no pagada o las deudas federales vencidas, como los préstamos estudiantiles. El Aviso del IRS 2023-21 brinda orientación legal sobre las reclamaciones realizadas antes de la fecha límite pospuesta.

¿Necesita presentar una declaración de impuestos de 2019? Varias opciones para obtener documentos clave

Aunque han pasado varios años desde 2019, el IRS les recuerda a los contribuyentes que todavía hay formas en que pueden recopilar la información que necesitan para presentar esta declaración de impuestos. Las personas deben comenzar ahora para asegurarse de tener suficiente tiempo para presentar antes de la fecha límite de julio para los reembolsos de 2019. Aquí hay algunas opciones:

Solicitar copias de documentos clave: Los contribuyentes a los que les faltan los Formularios W-2, 1098, 1099 o 5498 para los años 2019, 2020 o 2021 pueden solicitar copias a su empleador, banco u otros pagadores.

Use Obtener transcripción en línea en IRS.gov. Los contribuyentes que no pueden obtener los formularios faltantes de su empleador u otros pagadores pueden solicitar una transcripción gratuita de salarios e ingresos en IRS.gov utilizando Obtener transcripción en línea . Para muchos contribuyentes, esta es, con mucho, la opción más rápida y fácil.

Solicite una transcripción. Otra opción es que las personas presenten el Formulario 4506-T, Solicitud de Transcripción de Declaración de Impuestos , ante el IRS para solicitar una “transcripción de salarios e ingresos”. Una transcripción de salarios e ingresos muestra datos de declaraciones de información recibidas por el IRS, como los formularios W-2, 1099, 1098, formulario 5498 e información de contribución de IRA. Los contribuyentes pueden usar la información de la transcripción para presentar su declaración de impuestos. Pero planifique con anticipación: estas solicitudes por escrito pueden demorar varias semanas; Se recomienda encarecidamente a las personas que prueben las otras opciones primero.

Cálculos estado por estado de las personas a las que se les pueden adeudar reembolsos de impuestos sobre la renta de 2019

Las personas tienen más tiempo de lo habitual para presentar declaraciones de impuestos para reclamar sus reembolsos para el año fiscal 2019. La ventana de tres años para las declaraciones no presentadas de 2019 se pospuso hasta el 17 de julio de 2023 debido a la emergencia pandémica de COVID-19.

El IRS estima que casi $1,500 millones en reembolsos siguen sin reclamarse. Con base en la información fiscal actualmente disponible, una estimación especial estado por estado muestra el reembolso potencial medio de cada estado y cuántas personas son potencialmente elegibles para estos reembolsos. El monto real del reembolso variará según la situación fiscal del hogar.

Estado o Distrito | Estimado Número de Individuos | Reembolso potencial medio | Reembolsos potenciales totales* |

Alabama | 23,900 | $880 | $ 23,694,700 |

Alaska | 6,000 | $917 | $6,542,300 |

Arizona | 35,400 | $824 | $33,911,500 |

Arkansas | 12,800 | $864 | $12,586,100 |

California | 144.700 | $856 | $ 141,780,000 |

Colorado | 30,100 | $859 | $29,514,000 |

Connecticut | 15,400 | $934 | $ 16,198,400 |

Delaware | 5,700 | $880 | $5,754,900 |

Distrito de Columbia | 4.400 | $887 | $4,550,100 |

Florida | 89,300 | $893 | $89,530,400 |

Georgia | 48,000 | $826 | $46,269,000 |

Hawai | 8,800 | $932 | $ 9,197,700 |

Idaho | 7,600 | $758 | $6,996,000 |

Illinois | 55,800 | $916 | $57,591,300 |

Indiana | 31,700 | $916 | $ 32,115,100 |

Iowa | 15,300 | $926 | $ 15,492,600 |

Kansas | 14,600 | $913 | $ 14,753,700 |

Kentucky | 18,600 | $906 | $ 18,574,200 |

Luisiana | 22,000 | $877 | $ 22,274,800 |

Maine | 6,400 | $876 | $6,197,300 |

Maryland | 31,400 | $897 | $ 32,344,500 |

Massachusetts | 35,700 | $966 | $ 38,400,900 |

Michigan | 48,500 | $888 | $48,582,600 |

Minnesota | 23,200 | $848 | $22,387,800 |

Misisipí | 12,300 | $820 | $11,836,700 |

Misuri | 31,800 | $880 | $ 31,345,700 |

Montana | 5,200 | $854 | $5,144,900 |

Nebraska | 7,800 | $893 | $7,745,600 |

Nevada | 15,800 | $869 | $15,550,300 |

nuevo hampshire | 6,900 | $974 | $7,451,800 |

New Jersey | 40.500 | $924 | $42,035,900 |

Nuevo Mexico | 9,600 | $867 | $9,522,400 |

Nueva York | 81,600 | $945 | $86,826,200 |

Carolina del Norte | 45.800 | $862 | $44,426,600 |

Dakota del Norte | 3,700 | $958 | $3,997,100 |

Ohio | 51,800 | $868 | $50,234,900 |

Oklahoma | 21,400 | $897 | $ 21,770,000 |

Oregón | 23,700 | $801 | $22,348,900 |

Pensilvania | 56,000 | $924 | $57,572,600 |

Rhode Island | 4,300 | $924 | $4,468,700 |

Carolina del Sur | 18,200 | $809 | $17,264,100 |

Dakota del Sur | 3,700 | $918 | $3,746,700 |

Tennesse | 28,100 | $873 | $27,623,700 |

Texas | 135,300 | $924 | $142,235,200 |

Utah | 11,700 | $845 | $ 11,198,400 |

Vermont | 3,100 | $901 | $3,036,600 |

Virginia | 42,200 | $869 | $42,110,500 |

Washington | 42,400 | $934 | $44,823,200 |

Virginia del Oeste | 6,500 | $959 | $6,818,900 |

Wisconsin | 21,000 | $834 | $20,003,100 |

Wyoming | 3,300 | $949 | $3,534,800 |

Totales | 1,469,000 | $893 | $1,479,913,400 |

* Excluyendo créditos.

Te ayudamos y acompañamos a realizar tu sueno en los Estados Unidos. Te abrimos tu empresa.

Te ayudamos y acompañamos a realizar tu sueno en los Estados Unidos. Te abrimos tu empresa.

jueves, 22 de junio de 2023

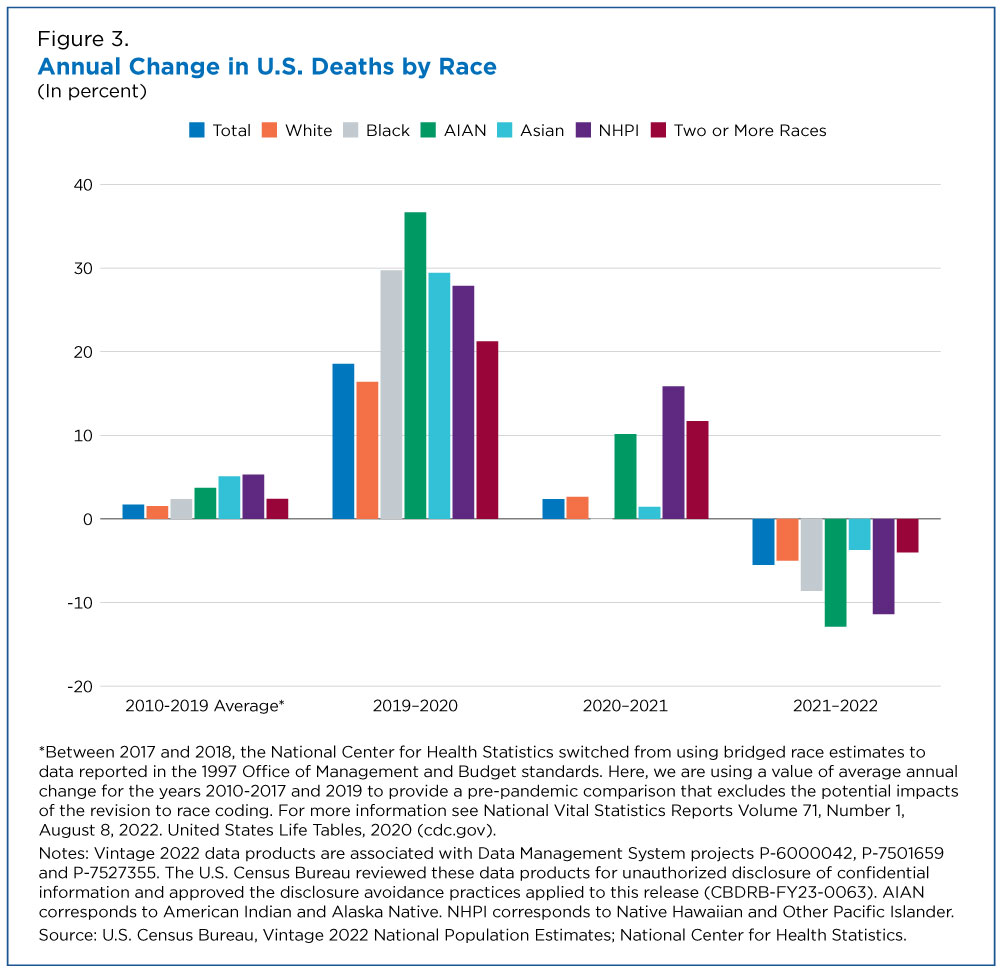

Males and the Hispanic, American Indian and Alaska Native Populations Experienced Disproportionate Increases in Deaths During Pandemic

Males and the Hispanic, American Indian and Alaska Native (AIAN) populations experienced a disproportionately large number of deaths from 2019 to 2020, the year that includes the start of the COVID-19 pandemic.

Deaths for the total U.S. population increased 19% in 2020, but some groups were more affected than others, according to the U.S. Census Bureau’s Vintage 2022 Population Estimates released today — the first to contain final 2020 mortality data by demographic characteristics.

There were large increases in deaths across all demographic groups between 2019 and 2020 and smaller increases for most groups from 2020 to 2021. Deaths declined for all groups from 2021 to 2022.

Increases in deaths during 2020 were reflected in previous estimates releases, but the latest data show the disproportionate impact of the pandemic on mortality by race/ethnicity and sex.

How We Measure Deaths

The U.S. Census Bureau’s annual estimates are based on final 2020 data and provisional totals from the National Center for Health Statistics (NCHS). To capture more recent trends in deaths during the entire estimates series (April 1, 2020-July 1, 2022), including those from the pandemic, we relied on newly available 2021 final data and 2022 provisional data from NCHS.

These data are subject to revision. The patterns described here, specifically for 2022, may differ slightly from those included in our next vintage estimates (Vintage 2023) which will be updated with final data.

Mortality Trends by Characteristics

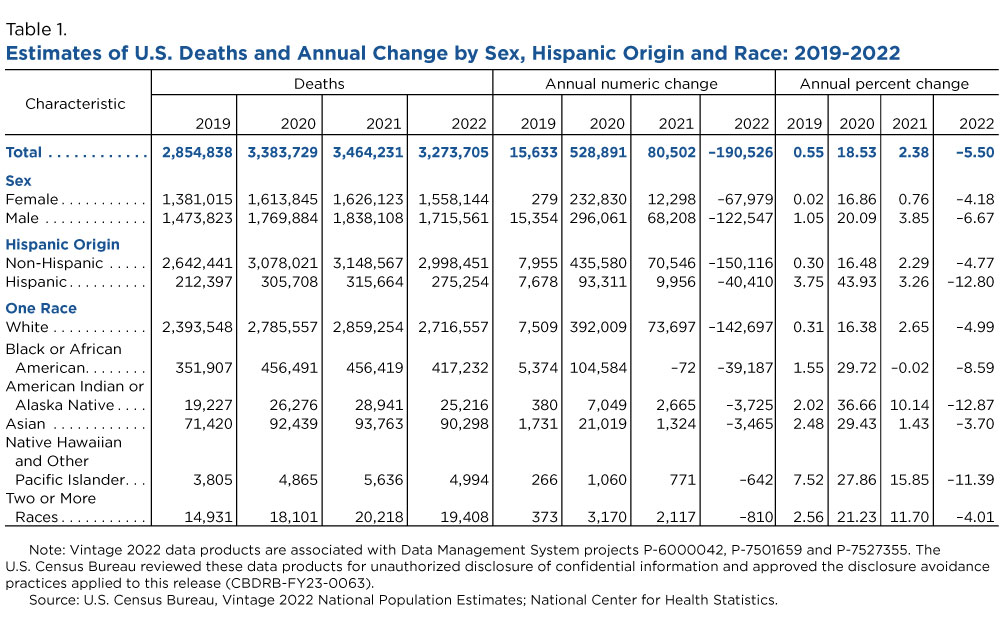

There were large increases in deaths across all demographic groups between 2019 and 2020, and smaller increases for most groups from 2020 to 2021 (Table 1). Deaths declined for all groups from 2021 to 2022.

Mortality by Sex

Males have historically had higher deaths than females and for most of the last decade, the gap between the two sexes had been growing prior to the pandemic (Figure 1). In 2012, for example, 50.1% of deaths were male. By 2019, the share had increased to 51.6%.

Between 2019 and 2020, male deaths increased by 296,061 (20.1%) and female deaths by 232,830 (16.9%). The trend continued in 2021, with 68,208 (3.9%) more male deaths and 12,298 (0.8%) more female deaths.

In 2021, 53.1% of those who died were male. Provisional 2022 NCHS data show larger declines for males but the share of male deaths (52.4%) was still larger than in pre-pandemic years.

The growing difference in deaths between males and females in 2020 and 2021 suggests the COVID-19 pandemic had a larger impact on the mortality of males than it did on females.

Hispanic Origin

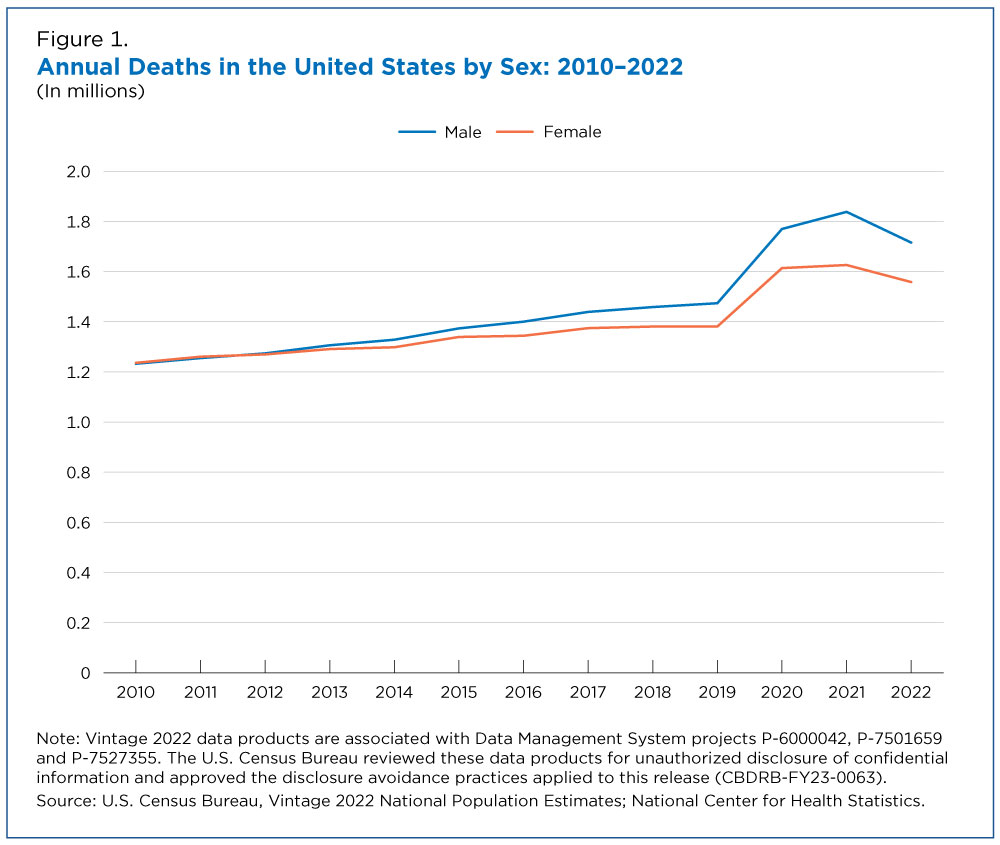

Because the Hispanic population comprises a much smaller share of the total population relative to the non-Hispanic group, the majority of deaths are non-Hispanic (Figure 2).

Similarly, as the share of the Hispanic population increased from 2010 to 2020, so did the share of deaths among this group, which went from 6.2% in 2012 to 7.0% in 2017 and 7.4% in 2019.

The increase in Hispanic deaths between 2019 and 2020, however, represents a notable break in the time series, jumping from 7.4% to 9.0% of all deaths in a single year. The Hispanic population’s share of mortality increased again (9.1%) in 2021, the first full year of the pandemic.

The increase in Hispanic mortality during the pandemic was higher relative to the non-Hispanic U.S. population, though it declined slightly to 8.4% of total deaths in 2022, according to provisional data.

Race Groups

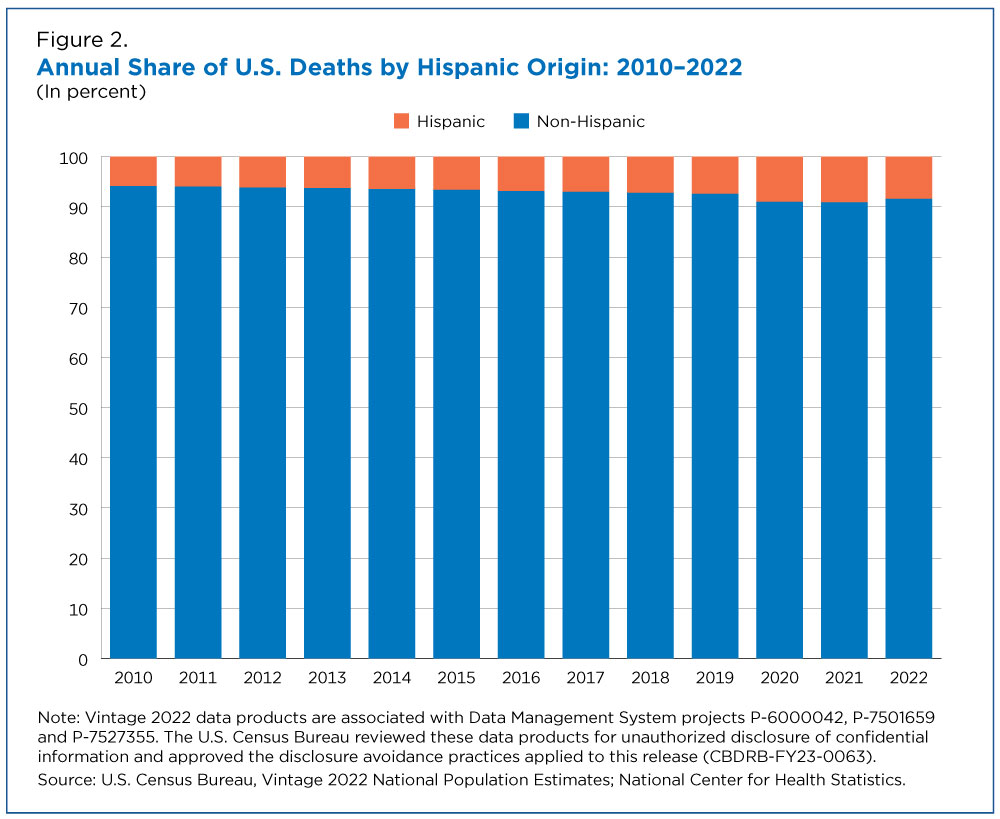

All race groups had higher-than-normal increases in deaths from 2019 to 2020 (Figure 3). But during the pandemic’s first year, every race group other than the White population experienced single-year percentage increases higher than the 18.5% increase in deaths for the total population.

Prior to the pandemic, mortality increases in the previous decade were relatively small and did not vary as much annually across races (Figure 3).

Figure 3 highlights the following trends in mortality rates:

- In 2020, the largest mortality increase occurred in the American Indian and Alaska Native population (36.7%), followed by the Black (29.7%) and Asian (29.4%) populations.

- In 2021, there was more variation in the magnitude and direction of change across groups. Black deaths decreased by less than 1% between 2020 and 2021, while the Native Hawaiian and Other Pacific Islander (15.9%), Two or More Races (11.7%), and American Indian and Alaska Native (10.1%) populations continued to experience larger percentage increases in deaths than the total population.

- White deaths (2.65%) were also slightly higher than the total increase (2.38%).

- Provisional 2022 data show declines in mortality for all race groups between 2021 and 2022, with the largest declines occurring among the American Indian and Alaska Native (-12.9%) and Native Hawaiian and Other Pacific Islander (-11.4%) populations.

Pandemic’s Impact on National Deaths

The data released today offer the most comprehensive look at the impact of COVID-19 mortality in the Census Bureau’s annual population estimates series to date.

Final 2020 data allowed us to account for mortality differences across race groups during the early years of the pandemic. As more final data become available, we will continue to revise the estimates and improve our understanding of how the pandemic affected the nation’s population.

Of particular interest is whether the declines in deaths for 2022 shown in provisional data will result in a return to pre-pandemic levels for mortality, similar to what we are observing for international and domestic migration.

FIRPTA 📌 Foreign Investment in Real Property Tax Act

FIRPTA en 2026: qué es, a quién afecta y por qué “no informar” puede convertirse en un problema serio Cuando un extranjero (foreign person...

-

Necesitas abrir una empresa en los Estados Unidos de America, sin importar en que país te encuentras, necesitas facturar, cobrar, depositar ...

-

Presente y pague para limitar multas e intereses Aun cuando un contribuyente no pueda pagar su saldo de impuestos adeudados de inmediato, to...

-

“Comienza 2026 con Orden Financiero: Por Qué Ahora Más que Nunca Necesitas Contabilidad Profesional”En los Estados Unidos, y especialmente en Florida, estamos viviendo uno de los momentos más cambiantes en materia tributaria, corporativa ...

-

La Importancia de un Planificador Financiero y Tributario Permanente vs. Un Servicio Anual En el mundo empresarial y personal, la contabi...

-

Impuestos Personales en Estados Unidos: Por Qué Hoy Más Que Nunca Debes Estar Preparado En Estados Unidos, la preparación de impuestos per...

-

Último día del 2025: cierre de un año de cambios, desafíos y decisiones responsables Hoy nos encontramos a solo un día de despedir el año ...

-

Mensaje de Año Nuevo Al llegar al final de este año que hoy despedimos, no podemos ignorar que para muchas familias ha sido un camino difí...

-

Navidad: cuando la perseverancia se convierte en esperanza En esta época de Navidad, desde Two Hundred Global Financial Solutions , quer...

-

⚖️ El dilema del financiamiento: ¿Quién gana y quién pierde? El país enfrenta otra vez el fantasma de un cierre de gobierno . La disputa ...

-

ESTA ES UNA INFORMACION COMPARTIDA DE NUESTRO OTRO BLOG DE LATIN PEOPLE NEWS Y DE TWO HUNDRED GLOBAL FINANCIAL SOLUTIONS, ES A MANERA INFORM...

(1).png)

.jpg)

.jpg)